Περιεχόμενα Άρθρου

Οι ειδήσεις για το ποιος είναι -και ποιος δεν θα είναι- στην κυβέρνηση του Ντόναλντ Τραμπ, και τι σημαίνει αυτό για τις ΗΠΑ και τον υπόλοιπο κόσμο, συνεχίζουν να μονοπωλούν το ενδιαφέρον του πλανήτη. Ωστόσο, κατά την Capital Economics, αυτό δεν είναι το μόνο πρόβλημα που αντιμετωπίζει ο κόσμος.

Όπως εξηγεί, ενώ η επανεκλογή του Τραμπ είναι μια κομβική στιγμή για τις ΗΠΑ και τις οικονομίες παγκοσμίως, υπάρχουν πολλά περισσότερα που συμβαίνουν στις αγορές.

Χρυσές λίρες: Τι έφερε η εκλογή Τραμπ και πώς αντιδρούν οι Έλληνες επενδυτές [γραφήματα]

Παρόλο που το μεγαλύτερο μέρος της εστίασης ήταν στις πολιτικές που θα ακολουθήσει ο εκλεγμένος αμερικανός πρόεδρος, τρεις άλλες σημαντικές πτυχές βρίσκονται κάτω από το ραντάρ των επενδυτών, αλλά επηρεάζουν την παγκόσμια οικονομία. Αυτές είναι η συνεχιζόμενη ανάπτυξη της τεχνητής νοημοσύνης, ερωτήματα σχετικά με τα κίνητρα της Κίνας και, ίσως το πιο σημαντικό, οι υφέρπουσες ανησυχίες για τον πληθωρισμό.

Σύμφωνα με την Capital Economics είναι ότι μια φούσκα ήδη έχει κάνει την εμφάνισή της στις μετοχές της τεχνολογίας και ότι θα συνεχίσει να διογκώνεται τον επόμενο χρόνο

AI – Πιστέψτε τη διαφημιστική εκστρατεία

Η χλιαρή ανταπόκριση των επενδυτών στα αποτελέσματα του τρίτου τριμήνου της Nvidia ήταν ακόμη πιο σημαντική, καθώς προήλθε ακόμη και μετά τις μεγάλες αυξήσεις τόσο στα έσοδα όσο και στα κέρδη. Αυτή είναι μια υπενθύμιση του βαθμού στον οποίο έχουν διογκωθεί οι προσδοκίες γύρω από την τεχνητή νοημοσύνη.

Ωστόσο, η απόδοση των τεχνολογικών κολοσσών υπογραμμίζει επίσης την αυξανόμενη ζήτηση για προϊόντα τεχνητής νοημοσύνης– σε αντίθεση με πολλές εταιρείες που πρωταγωνίστησαν στην έκρηξη του dotcom. Αυτές οι εταιρείες είναι εξαιρετικά κερδοφόρες.

Η άποψη της Capital Economics είναι ότι μια φούσκα ήδη έχει κάνει την εμφάνισή της στις μετοχές της τεχνολογίας και ότι θα συνεχίσει να διογκώνεται τον επόμενο χρόνο. Αλλά οι οικονομικές επιδόσεις των μεγάλων εταιρειών τεχνολογίας δείχνουν επίσης ότι η ανάπτυξη προϊόντων και τεχνολογίας τεχνητής νοημοσύνης είναι πραγματική.

Έρευνες δείχνουν ότι η υιοθέτηση της τεχνητής νοημοσύνης ήταν περιορισμένη μέχρι τώρα, αλλά η διάδοση της τεχνολογίας θα έχει τελικά σημαντικό (και θετικό) αντίκτυπο στην οικονομική ανάπτυξη.

Επίσης, θα χρειαστεί χρόνος για να υλοποιηθεί. Ωστόσο, η σταθερή υιοθέτηση της τεχνητής νοημοσύνης θα μπορούσε να αρχίσει να έχει σημαντικό αντίκτυπο στην αύξηση της παραγωγικότητας προς το τέλος της δεκαετίας.

Το κίνητρο που λείπει από την Κίνα

Το δεύτερο σημαντικό ζήτημα εκτός Τραμπ σχετίζεται με την Κίνα – και το γεγονός ότι ένα πολυαναμενόμενο πακέτο δημοσιονομικών και νομισματικών κινήτρων εξακολουθεί να λείπει.

Τα ήδη ανακοινωθέντα κίνητρα ήταν σχετικά μικρές μειώσεις των επιτοκίων, κάποια πρόσθετη χρηματοδοτική στήριξη για τις τοπικές κυβερνήσεις που θα κάνουν ελάχιστα για να τονώσουν τη συνολική ζήτηση και μια οδηγία ότι αυτές οι κυβερνήσεις δαπανούν κεφάλαια που έχουν συγκεντρώσει μέσω έκδοσης ομολόγων μέχρι το τέλος του τρέχοντος έτους. Αυτό είναι ένα κλάσμα από αυτό που χρειάζεται η Κίνα, κατά την Capital Economics.

Μια εξήγηση για την περιορισμένη ανταπόκριση μέχρι στιγμής είναι ότι οι τροχοί της κυβέρνησης της Κίνας γυρίζουν αργά και η ηγεσία εξακολουθεί να καταρτίζει σχέδια για υποστήριξη που θα ανακοινωθούν σε εύθετο χρόνο.

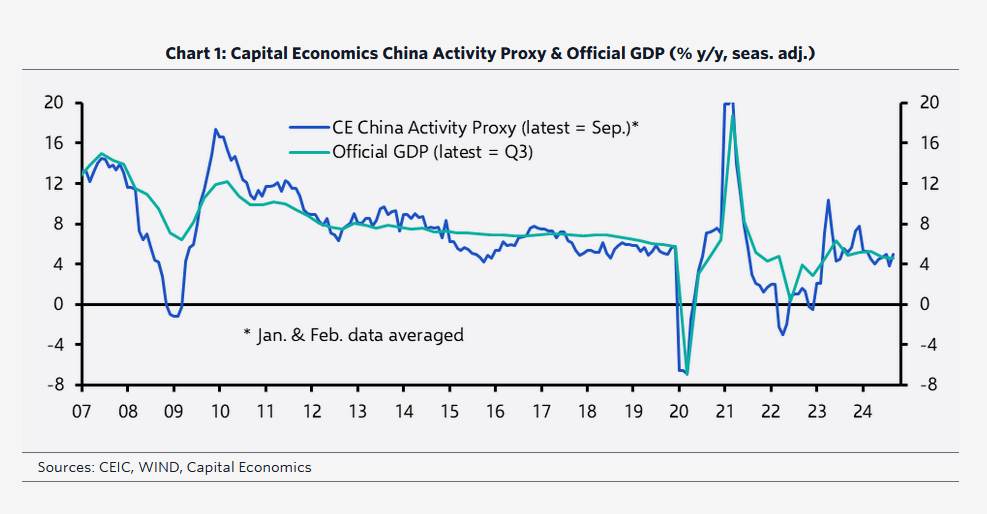

Η πιο πειστική εξήγηση κατά την άποψη της Capital Economics είναι ότι η ηγεσία μπορεί να έχει καταλήξει στο συμπέρασμα ότι η οικονομία της Κίνας δεν χρειάζεται σημαντική πολιτική υποστήριξη. Η οικονομική ανάπτυξη είναι αδύναμη σύμφωνα με τα πρότυπα της περασμένης δεκαετίας, αλλά, σύμφωνα με το China Activity Proxy, δεν καταρρέει και, πράγματι, έχει σημειώσει μικρή άνοδο τους τελευταίους μήνες.

Αυτό δεν συνάδει με μια οικονομία που έχει απεγνωσμένη ανάγκη από δημοσιονομική και νομισματική στήριξη. Αντίθετα, τα προβλήματα της Κίνας είναι διαρθρωτικής φύσης και έχουν τις ρίζες τους στην πλευρά της προσφοράς της οικονομίας της. Η θεραπεία δεν βρίσκεται στην τόνωση αλλά στη μεταρρύθμιση (η οποία είναι επίσης αξιοσημείωτη εκ της απουσίας της).

Η Capital Economics αναμένει ότι η οικονομική ανάπτυξη στην Κίνα θα επιταχυνθεί το επόμενο τρίμηνο καθώς οι τοπικές κυβερνήσεις ανταποκρίνονται στην οδηγία να δαπανήσουν κεφάλαια που συγκεντρώθηκαν μέσω έκδοσης ομολόγων. Αλλά πιστεύει ότι η ανάπτυξη θα είναι υποτονική κατά το δεύτερο εξάμηνο του 2025.

Ο πληθωρισμός θα επανεμφανιστεί

Η τελευταία, και πιο σημαντική, εξέλιξη ήταν η ανάκαμψη του πληθωρισμού παράλληλα με την αυξημένη προσοχή των κεντρικών τραπεζών σχετικά με τον μελλοντικό ρυθμό νομισματικής χαλάρωσης.

Στην Ευρώπη, ο πληθωρισμός στην ευρωζώνη ανήλθε στο στόχο του 2% τον Οκτώβριο και εκτινάχθηκε στο 2,3% στο Ηνωμένο Βασίλειο τον ίδιο μήνα. Η εντονότερη αύξηση στο Ηνωμένο Βασίλειο οφειλόταν στην άνοδο των λογαριασμών κοινής ωφέλειας των νοικοκυριών και αντανακλά τον τρόπο με τον οποίο οι ρυθμιζόμενες τιμές έχουν προσαρμοστεί στην αύξηση των τιμών χονδρικής του φυσικού αερίου από την αρχή του έτους.

Όμως, τόσο στο Ηνωμένο Βασίλειο όσο και στις υπηρεσίες της ευρωζώνης, ο πληθωρισμός αυξήθηκε επίσης. Αυτό προκαλεί ανησυχία για τις κεντρικές τράπεζες, καθώς ο πληθωρισμός των υπηρεσιών (σε αντίθεση με τον πληθωρισμό των αγαθών) τείνει να είναι ένας εύλογος δείκτης των εγχώριων πιέσεων στις τιμές.

Αυτές οι ανησυχίες δεν περιορίζονται μόνο στην Ευρώπη. Τα πρακτικά από την τελευταία συνεδρίαση της RBA υποστηρίζουν την εκτίμηση ότι οι υπεύθυνοι χάραξης πολιτικής στην Αυστραλία δεν θα αρχίσουν να μειώνουν τα επιτόκια πριν από το δεύτερο τρίμηνο του επόμενου έτους, ενώ η άνοδος του πληθωρισμού τον Οκτώβριο έχει πλέον αποκλείσει το ενδεχόμενο βραχυπρόθεσμης μείωσης των επιτοκίων στην Ινδία.

Εν τω μεταξύ, στην Ιαπωνία, ένας συνδυασμός ασθενέστερου γιεν και ανάκαμψης του υποκείμενου πληθωρισμού τον περασμένο μήνα ώθησε τις προσδοκίες της αγοράς για αύξηση των επιτοκίων τον Δεκέμβριο από την Τράπεζα της Ιαπωνίας από 25% σε πάνω από 60% τις τελευταίες εβδομάδες.

Ωστόσο, όπως πάντα, οι εξελίξεις στις ΗΠΑ είναι αυτές που θα έχουν τον μεγαλύτερο αντίκτυπο στις παγκόσμιες αγορές. Τα στοιχεία που δημοσιεύθηκαν αυτήν την εβδομάδα είναι πιθανό να δείξουν ότι η άνοδος κατά 0,3% (σε μηνιαία βάση) του δομικού ΔΤΚ τον Οκτώβριο θα αντικατοπτρίζεται σε παρόμοια αύξηση στις βασικές τιμές του PCE για τον ίδιο μήνα. Αυτό θα αντιπροσώπευε τον δεύτερο συνεχή μήνα μιας αύξησης πάνω από τον στόχο στο μέτρο του πληθωρισμού που προτιμά η Federal Reserve.

Ίσως η μεγαλύτερη ανησυχία, ωστόσο, είναι η αύξηση κατά 3,4% ετησίως στο κόστος εργασίας ανά μονάδα προϊόντος στις ΗΠΑ το τρίτο τρίμηνο, μια αύξηση στην οποία δεν έχει δοθεί η δέουσα προσοχή εν μέσω των εκλογικών επιπτώσεων.

Αυτό είναι σημαντικό επειδή η αύξηση του κόστους εργασίας ανά μονάδα προϊόντος είναι ο μοναδικός μεγαλύτερος καθοριστικός παράγοντας των τιμών των βασικών υπηρεσιών έντασης εργασίας.

Αντίστοιχα, εάν η ανάπτυξη δεν υποχωρήσει προς το 2% ετησίως, θα είναι δύσκολο για τους αξιωματούχους της Fed να ισχυριστούν ότι ο συνολικός πληθωρισμός μπορεί να διατηρηθεί στο 2% ετησίως. Εάν προσθέσει κανείς και τις δυνητικά πληθωριστικές συνέπειες των πρόσθετων δασμών και της μεταρρύθμισης της μετανάστευσης που θα προωθήσει ο Τραμπ, τότε η δουλειά της Fed ξαφνικά φαίνεται πολύ πιο δύσκολη, καταλήγει η Capital Economics.

VIA: https://www.ot.gr